コーポレート・ガバナンスの基本的な考え方

当社は、経営の効率性と公正性を確保する効果的なコーポレート・ガバナンス体制の構築により、多様な利害関係者との適切な関係を維持し、社会に対する責任を果たすことが、長期的、持続的な企業価値向上に資するものと考えます。

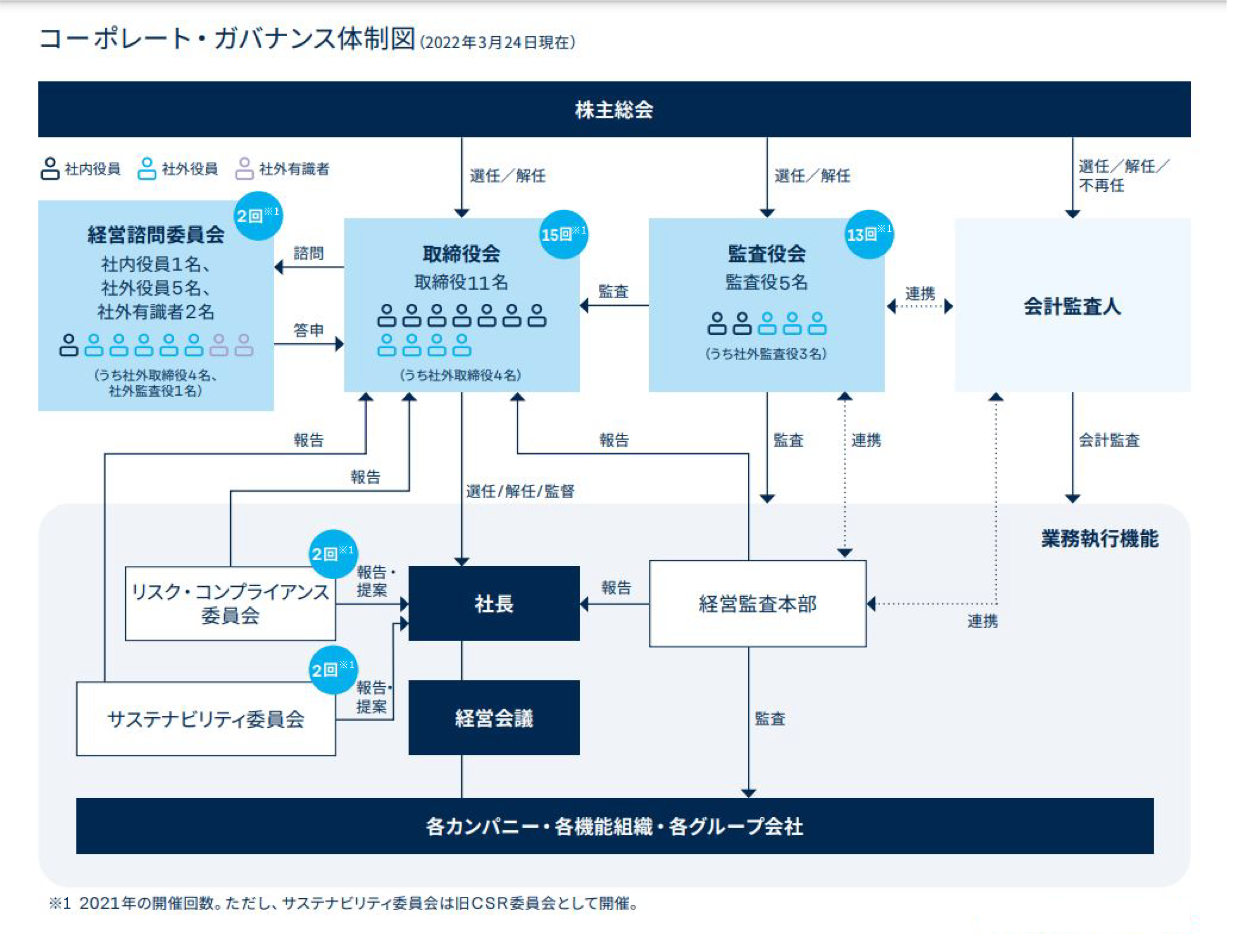

当社は「監査役会設置会社」の統治形態を採用しており、この枠組みの中で経営の効率性を確保しつつ監督・監視機能の実効性を高めるため、取締役会・監査役会を中心とした経営統治機能の整備を進め、経営者の報酬・後継者の選定・内部統制・リスク管理等の諸問題に対処しています。

この機能整備により、経営の効率性を確保しつつ監督・監視機能の実効性を高め、当社の長期的・持続的な企業価値向上に資することができると考えています。

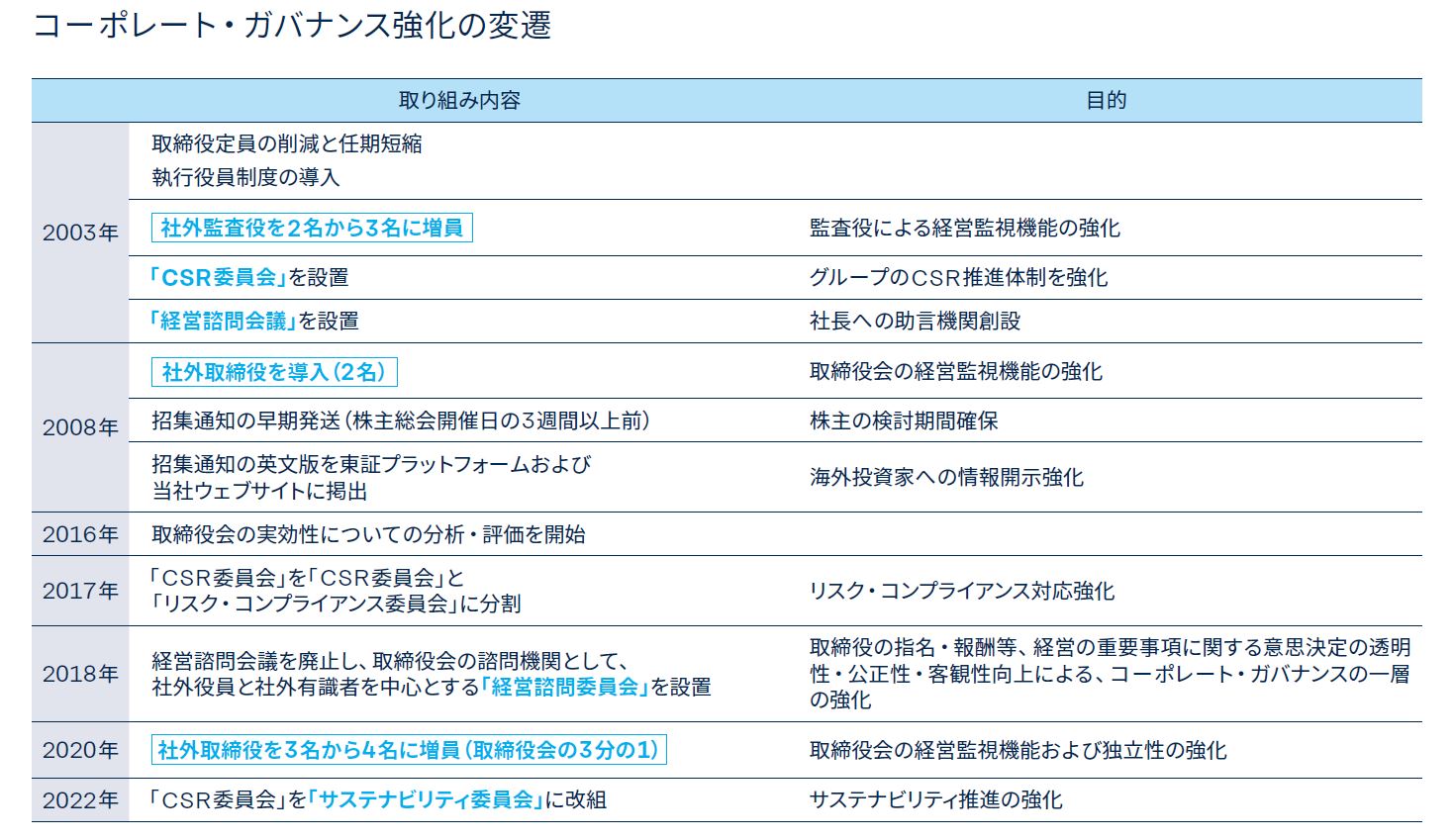

コーポレート・ガバナンス強化の変遷

コーポレート・ガバナンスの体制

取締役会

取締役会の議長は、取締役会長が務めます。取締役会による機動的な経営の意思決定を図るため、取締役の定員は12名以内と定め、株主に対する責任を明確化するためその任期を1年としています。現任の取締役は11名、うち1名が女性、1名が外国人です。社外取締役4名は経済・金融・企業経営等に豊富な経験と幅広い見識を有し、独立した第三者の立場から経営の監督機能を担っています。取締役会は月1回以上開催します。

経営諮問委員会

当社は、取締役の指名・報酬等の経営の重要事項に関する意思決定の透明性・公正性・客観性を高め、コーポレート・ガバナンスの一層の強化を図るため、取締役会の諮問機関として、社外役員および社外有識者を中心とする経営諮問委員会を設置しています。経営諮問委員会は原則として年2回開催します。

現在の委員の構成は、取締役会長(伊藤正明)、社外取締役4名(浜野潤、村田啓子、田中聡、井戸清人)、社外監査役1名(谷津朋美)、社外有識者2名(小村武、江上剛(戸籍上の氏名は小畠晴喜))の計8名です。委員長は置かず、議事進行は議長が務めます。社外取締役および社外監査役の合計が構成員の過半数を占めるため、経営諮問委員会の独立性は十分に担保されています。

監査役会・内部監査

監査役は5名とし、うち過半数の3名は独立した社外監査役が占めており、男性4名・女性1名の構成としています。監査役会は原則として月1回開催します。

監査役は、会計監査人と定期的に会合を持ち、監査計画・実施状況・監査内容の報告を受けるとともに、内部監査部門である経営監査本部からは内部監査結果の報告を受けています。また、主要な子会社の監査役を兼任し、適宜子会社監査を実施するとともに、グループ各社の監査役で構成し定期的に開催されるグループ監査役連絡会に出席し、各社の情報を把握しています。

監査役の職務を補助するスタッフとして、監査役スタッフを置いています。

<取締役会 (2021年1月から2021年12月)>

| 出席率 | ||

| 代表取締役会長 | 伊藤 正明 | 100%(15/15回) |

| 代表取締役社長 | 川原 仁 | 100%(15/15回) |

| 代表取締役専務執行役員 | 早瀬 博章 | 100%(15/15回) |

| 取締役専務執行役員 | 佐野 義正 | 100%(15/15回) |

| 取締役常務執行役員 | 阿部 憲一 | 100%(15/15回) |

| 取締役常務執行役員 | 多賀 敬冶 | 100%(15/15回) |

| 取締役常務執行役員 | マティアスグトヴァイラー | 80%(12/15回) |

| 取締役常務執行役員 | 髙井 信彦 | 100%(15/15回) |

| 社外取締役 | 浜野 潤 | 100%(15/15回) |

| 社外取締役 | 村田 啓子 | 100%(15/15回) |

| 社外取締役 | 田中 聡 | 100%(15/15回) |

| 社外取締役 | 井戸 清人(※1) | 100%(11/11回) |

- ※1:2021年3月25日付けで就任

<監査役会 (2021年1月から2021年12月)>

| 出席率 | ||

| 常勤監査役 | 中山 和大 | 100%(13/13回) |

| 常勤監査役 | 山根 幸則(※1) | 100%(3/3回) |

| 常勤監査役 | 上原 直哉(※2) | 100%(10/10回) |

| 監査役 | 永濱 光弘 | 100%(13/13回) |

| 監査役 | 谷津 朋美 | 100%(13/13回) |

| 監査役 | 小松 健次 | 100%(13/13回) |

- ※1:2021年3月25日をもって辞任

- ※2:2021年3月25日付けで就任

リスク・コンプライアンス委員会

経営に重大な影響を及ぼすリスクの適切な管理、法令遵守・企業倫理の徹底、公正な企業活動の実践を目的とする社長直轄の委員会です。本委員会は定期的にグループ各社のリスクをモニタリングした上で、重大リスクを抽出し社長に提案、社長は対策が必要なものを経営リスクとして特定し、リスクごとに統括責任者を指名してリスク回避・低減策を実施します。

サステナビリティ委員会

2022年1月に従前のCSR委員会を改組し、サステナビリティ委員会を設置しました。社長を委員長とし、経営会議メンバーを軸に構成されています。これにより、サステナビリティ案件に対して、経営レベルで迅速に判断し、タイムリーに対策を立案・実行することで、サステナビリティ推進を強化します。またサステナビリティ委員会は、一連の活動を取締役会に報告し、その議論の結果をサステナビリティ推進に反映していきます。

取締役・監査役の指名に関する方針および社外役員の独立性基準

取締役・監査役の指名に関する方針

取締役は、当社の取締役として必要な経験、知識、能力を有する者を社外役員が出席する取締役会において候補者として指名し、株主総会の決議により選任されます。ただし、社外取締役候補者は、別に定める独立性の基準を満たす者とします。

監査役は、当社の監査役として必要な経験、知識、能力を有する者を社外役員が出席する取締役会において候補者として指名し、監査役会の同意を得た上で、株主総会の決議により選任されます。ただし、社外監査役候補者は、別に定める独立性の基準を満たす者とします。

取締役の選任および解任ならびに代表取締役・役付取締役の選定および解職については、経営諮問委員会に諮った上で、取締役会で決定します。

社外役員の独立性に関する基準

- ①当社は、以下の各号のいずれにも該当しない場合に、当該社外役員および社外役員候補者は当社に対し十分な独立性を有するものと判断します。

-

- 当社および当社の子会社(以下、併せて「当社グループ」といいます。)の業務執行者

- 当社グループを主要な取引先とする者又はその業務執行者

- 当社グループの主要な取引先又はその業務執行者

- 当社グループの主要な借入先又はその業務執行者

- 当社グループから多額の寄附を受けている者又はその業務執行者

- 当社の大株主(総議決権の10%以上の議決権を直接又は間接に保有している者)又はその業務執行者

- 当社グループが大口出資者(総議決権の10%以上の議決権を直接又は間接に保有している者)となっている者の業務執行者

- 当社グループから役員報酬以外に多額の金銭その他の財産を得ているコンサルタント、公認会計士等の会計専門家、弁護士等の法律専門家(当該財産を得ている者が法人、組合等の団体である場合には、当該団体に所属する者をいう。)

- 当社の法定監査を行う監査法人に所属する者

- 過去10年間において、上記(1)に該当していた者

- 過去3年間において、上記(2)~(9)のいずれかに該当していた者

- 当社グループと社外役員の相互就任の関係にある者

- 上記(1)~(11)に掲げる者の近親者

- ②上記の各号のいずれかに該当する者であっても、当該人物の人格、見識等に照らし、独立性を有する社外役員としてふさわしいと考える者については、当社は、当該人物がふさわしいと考える理由を、対外的に説明することを条件に、当該人物を、独立性を有する社外役員とすることができるものとします。

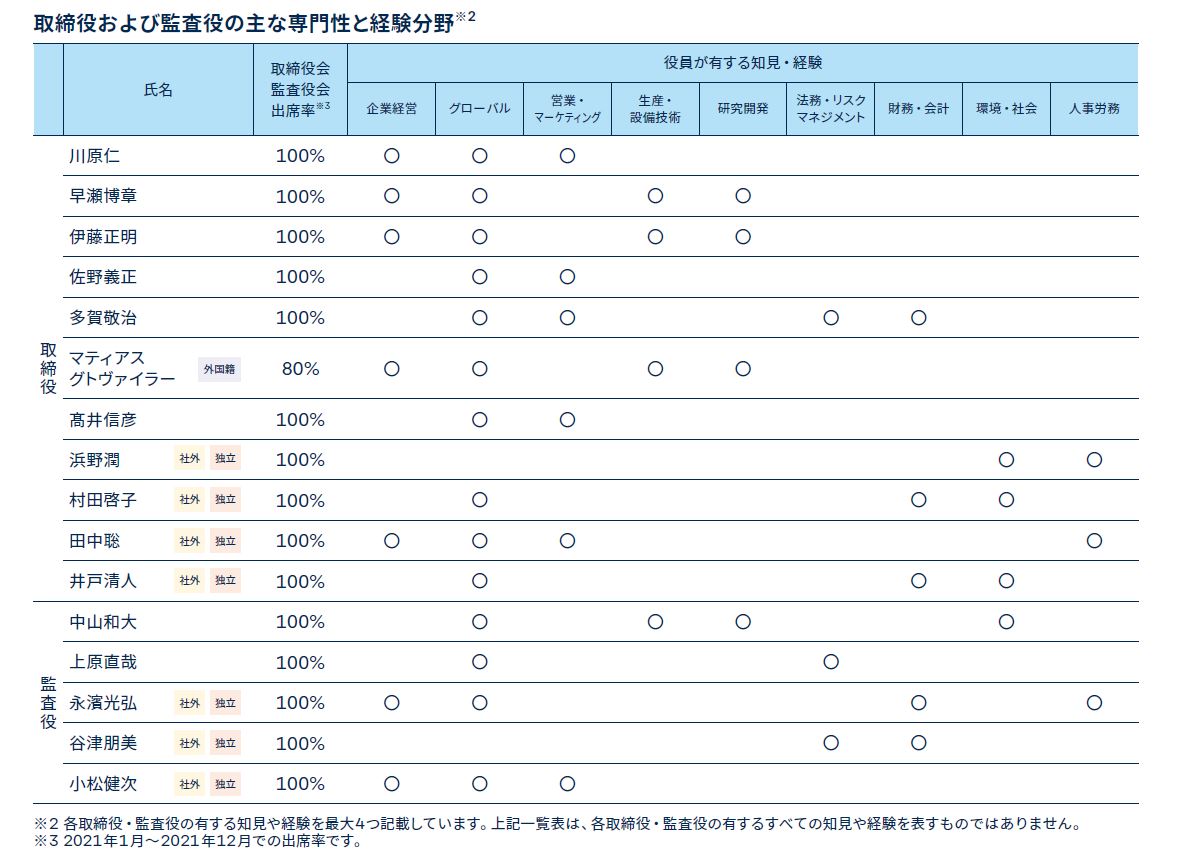

取締役および監査役の主な専門性と経験分野※1

社外取締役・社外監査役のサポート体制

社外取締役・社外監査役に対し、定例および臨時の取締役会の議案を事前に配布し説明を行うことで、情報の共有化を図っています。社外取締役については、総務部秘書グループのスタッフがその活動を補佐しています。また、社外監査役を含む監査役の職務を補助するため監査役スタッフを置き、監査活動に必要な情報の収集・提供などのサポートを行っています。

取締役会の実効性についての分析・評価

分析・評価方法

当社では、年に1回、取締役会の実効性評価を行うこととしています。2021年12月にすべての取締役・監査役に対して、「取締役会実効性評価に関する質問票」(記名式)を配布し、2022年1月に全員から回答および意見等を回収しました。回答内容を取締役会事務局にて集約し、これをもとに分析・評価をしました。

分析・評価結果の概要

分析・評価の結果、規模、多様性等の取締役会の構成、付議・報告の範囲等の取締役会の議題、開催スケジュールの設定時期・開催頻度・審議時間等の取締役会の運営、取締役に対する追加情報提供・トレーニング機会の提供等の取締役会外の連携・連絡体制等のいずれの点においても、当社の取締役会は概ね適切に機能しており、取締役会の実効性は確保されていることを確認しました。

今回の評価結果を踏まえ、取締役会でのさらなる議論の活性化・充実に向け、引き続き、必要な対応策の検討と実行を進めていきます。

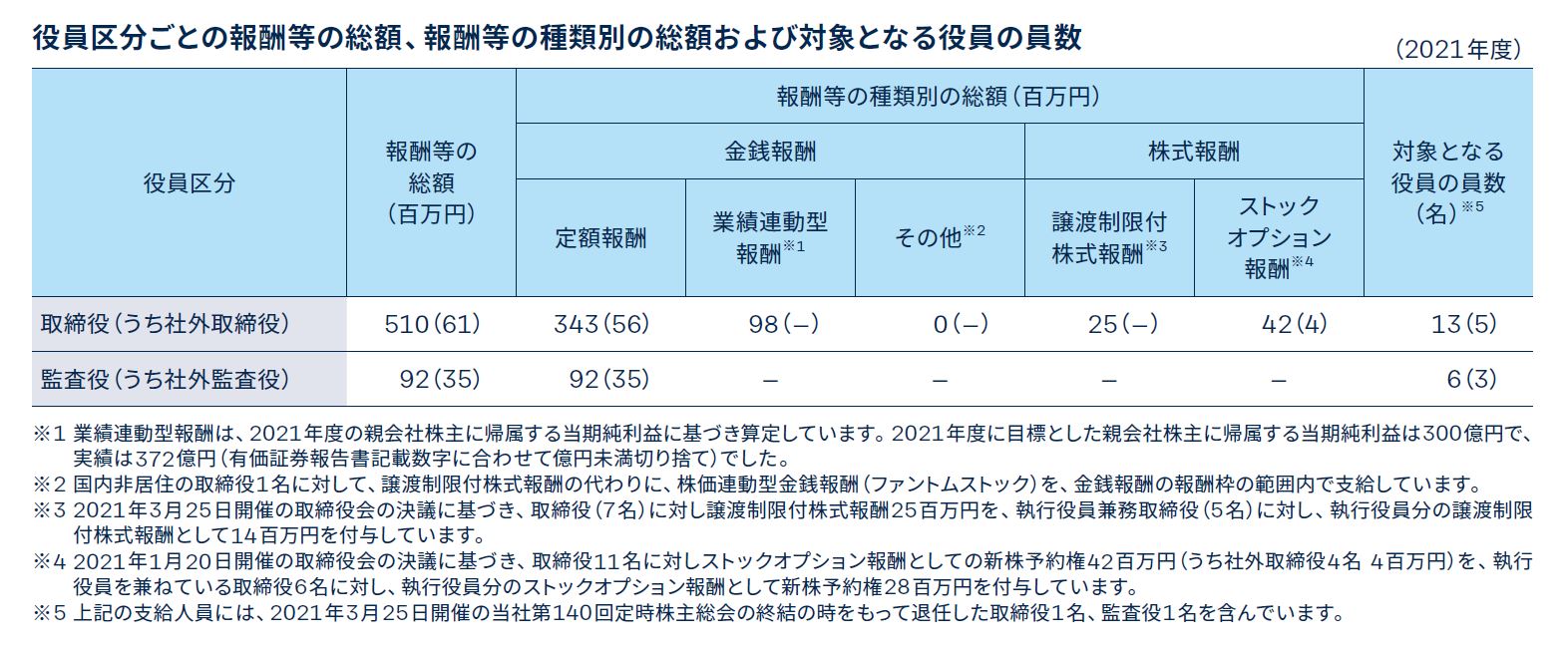

役員報酬制度

基本方針

当社の取締役の報酬等は、長期的・持続的な企業業績および企業価値の向上を実現させるため、職責に相応しい有能な取締役の確保・定着も考慮した競争力のある報酬水準および報酬体系とすることを基本方針とし、➀職責に応じた基本報酬としての定額報酬、➁単年度の業績の達成を目指すためのインセンティブとしての業績連動型報酬、および➂適正な会社経営を通じた中長期的な企業価値の向上と株主との価値共有を図ることを目的とした株式報酬の3つの部分により構成します。ただし、社外取締役については独立した立場から経営の監督を行う役割を担うことから定額報酬のみとし、業績連動型報酬や株式報酬は設けません。

具体的な報酬水準と報酬体系については、専門性のある外部調査機関が行う東京証券取引所プライム市場上場企業等を対象にした役員報酬調査の結果と従業員最上位職の給与を参考にしつつ、社外役員と社外有識者を中心とする経営諮問委員会が、適切な報酬水準・体系であるかを検証・審議した上で、その結果を取締役会に答申します。取締役会は、当該答申を十分に勘案し、報酬水準と報酬体系を決定するものとします。

なお、2021年3月まで導入していたストックオプション制度は廃止したため、今後新たなストックオプションの付与は行いません。ただし、従前のストックオプションを保有する取締役および執行役員が退任時に行うストックオプションの権利行使は、現在ストックオプションを保有する取締役および執行役員が全員退任するまでの期間継続します。

業績連動型報酬制度

従前の取締役賞与金に代わるものとして2006年7月より業績連動型の報酬を導入し、当社の企業価値向上へのインセンティブを強化しました。また、業績向上による業績連動型報酬の増額等に対応するため、2012年6月22日開催の当社第131回定時株主総会において、取締役の報酬額を年額450百万円以内から年額800百万円以内(うち社外取締役分は年額100百万円以内)に改定することが決議されました。なお、社外取締役には業績連動型報酬は支給していません。

業績連動型報酬の算定方法

短期業績インセンティブとして、当年度の親会社株主に帰属する連結当期純利益(業績連動型報酬(賞与)控除前)に0.75/1000を乗じて算出した金額を社長の業績連動型報酬の額とし、これを基準として役位別に定められた指数を乗じて算出した金額を各取締役の業績連動型報酬としています。なお、取締役のうち、事業部門を担当する取締役には担当する事業の業績を一部反映して支給額を決定します。

譲渡制限付株式報酬制度

2021年3月25日開催の当社第140回定時株主総会において、社内取締役および執行役員に当社の企業価値の持続的な向上を図るインセンティブを与えると共に、これらの対象者と株主との一層の価値共有を進めることを目的として、従前のストックオプション制度を廃止し、譲渡制限付株式報酬制度を導入することを決議しました。当制度による取締役に対する譲渡制限付株式報酬は、役位別定額報酬および業績連動型報酬の限度額とは別に年額90百万円を限度額とし、付与する当社普通株式の数は年間60千株を上限としています。なお、社外取締役には譲渡制限付株式報酬は支給していません。また、非居住者の取締役には、譲渡制限付株式報酬に代えて、株価連動型金銭報酬(ファントムストック報酬)を導入しています。

ストックオプション制度

2021年3月まで導入していたストックオプション制度は廃止したため、今後新たなストックオプションの付与は行いません。但し、従前のストックオプションを保有する取締役および執行役員が退任時に行うストックオプションの権利行使は、現在ストックオプションを保有する取締役および執行役員が全員退任するまでの期間継続します。

政策保有株式

当社は、政策保有に関する方針および政策保有株式にかかる議決権行使基準を以下のように定めています。

- 1)当社は、安定的・長期的な事業運営の観点から、取引先等との関係の維持・強化を通じた企業価値の向上に資すると判断される場合、当該取引先等の株式を保有することができます。

- 2)当社は、前項に基づき保有する株式(以下、「政策保有株式」といいます。)について、個別銘柄ごとに、保有に伴う便益・リスクおよび資本コスト等を踏まえて経済合理性や保有意義を取締役会において定期的に検証するものとし、その結果、保有の妥当性が認められないと判断された銘柄については適宜売却し、縮減を図るものとします。

- 3)当社は、政策保有株式にかかる議決権については、前2項に定める株式保有の趣旨に鑑みて、当該会社の経営状況および当社グループの事業運営に対する影響を考慮のうえ、適切に議決権を行使します。特に、当該会社の業績の長期低迷や重大な不祥事が発生している場合、または株主価値を毀損するおそれのある議案が提案された場合には、慎重に議決権を行使します。

政策保有株式の保有適否の検証内容

当社は、2021年において、保有する上場政策保有株式のうち2銘柄の全数売却、2銘柄の一部売却を実施しました。また、2022年2月9日開催の取締役会において、2021年(2021年12月末時点保有先が対象)のすべての上場政策保有株式について、個別銘柄ごとに、保有に伴う便益・リスクおよび資本コスト等を踏まえて経済合理性や保有意義を検証した結果、一部の銘柄について売却を進める予定としています。